Fizetendő általános forgalmi adó csökkenésének elszámolása önellenőrzés nélkül

Az Áfa-törvény vonatkozó jogszabályhelye szerint ha a korábban bevallott fizetendő adó utólag csökken, akkor a különbözetet legkorábban attól az időponttól kezdve lehet elszámolni, amikor a kibocsátott korrekciós (módosító, illetve érvénytelenítő) számla a címzett rendelkezésére áll.

TOVÁBB

Garanciális visszatartás

Kell-e a garanciális visszatartást könyvelni, illetve a beszámolóban el kell-e határolni vagy más címen feltüntetni?

TOVÁBB

Őstermelő jövedéki adó visszaigénylése

Nem áfaalany őstermelő jövedéki adót szeretne visszaigényelni. A számlák a nevére szólnak, viszont a 7-es adószáma nem szerepel rajtuk. Így vissza lehet igényelni a jövedéki adót?

TOVÁBB

A bánatpénz áfa-minősítése

A kártérítés és a kártalanítás fogalmának egymástól való elhatárolása az Áfa-törvény egyik lényeges kérdése, emellett fontos a károsult szempontjából is, ugyanis, ha befogad a károsult a kártérítésről áfás számlát, akkor arra jogtalan adólevonást alapoz.

TOVÁBB

Fiktív ügyletek, fiktív számla

Számlázás területén jelentős vizsgálatot, sok problémát okoz az adóhatóságnak a fiktív számla és kérdésköre. Fiktív számlák kezelése eltér a hibás számlák kezelésétől. Fiktív számlázás esetén a számlára adólevonási jog nem alapítható, ugyanis az nem valódi teljesítést igazol.

TOVÁBB

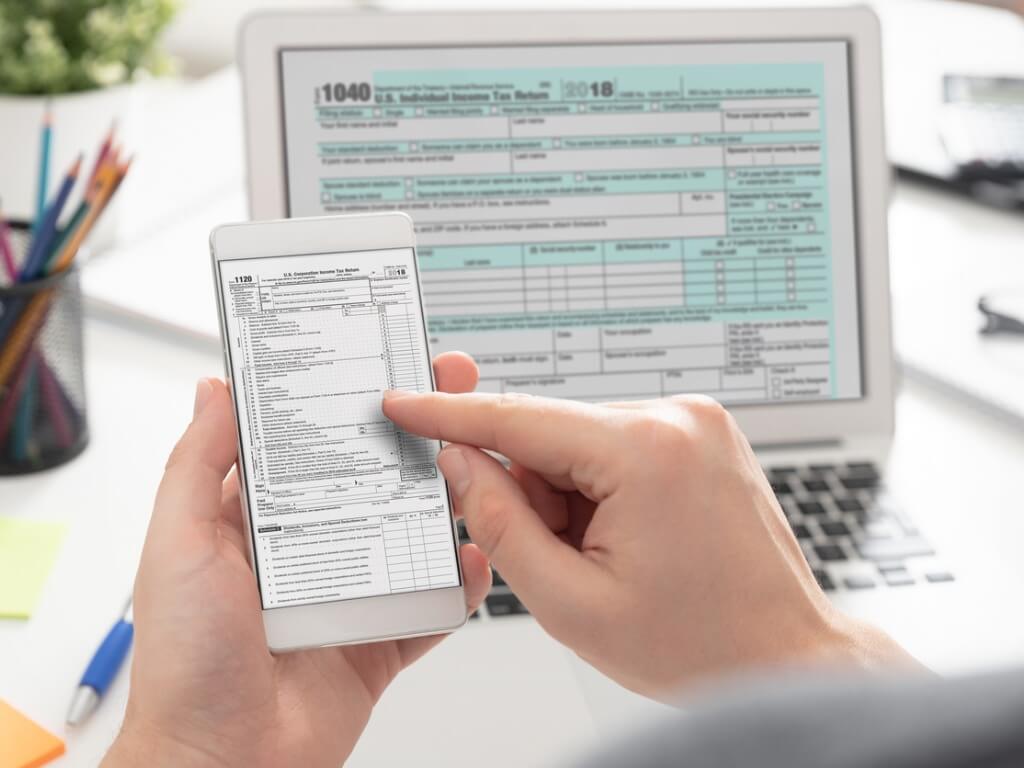

Elindult az e-Áfa: útmutató és gyakorlati tanácsok

A 2024-ben bevezetett elektronikus áfarendszer (eÁFA) komoly változásokat hozott az adóbevallások területén. Az új rendszer különböző bevallási lehetőségeket kínál. Az első tapasztalatok szerint, bár a rendszer működőképes, néhány hiányosság és kihívás is adódik, ami komoly fejtörést okozhat a könyvelőknek és a rendszert használóknak. Ismerje meg az eÁFA rendszerrel kapcsolatos újdonságokat és az első tapasztalatokat!

TOVÁBB

Készpénzes számla javítása

Készpénzes számlákat kiállító, alanyi mentes egyéni vállalkozó meghaladta a 12 millió forintos határt. Új számlát kell kiállítania, amiben már van 27% áfatartalom. Hogyan alakulnak a számlák kiállításának szabályai?

TOVÁBB

Ingatlan bérbeadás áfája

Egy ingatlan forgalmazással és bérbeadással foglalkozó cég minden típusú ingatlanra választotta az adóköteles (áfa) értékesítést. Most azonban a lakás-ingatlanokra megszüntette az adókötelessé tételt, mind az értékesítés, mind bérbeadás vonatkozásában. Hogyan kell az arányosítást végezni?

TOVÁBB

Ki nem fizetett számla kifogásolása

Az eset kiindulási pontja, hogy a kiállításra került számlát a vevő/bérlő nem fizette ki. Egyeztetést követően először a cégnév megváltozására hivatkozott, majd az új számla összegét kifogásolta. Lehet-e a fizetési határidő letelte után ennyivel kifogásolni a számla összegét? A cégnév változásáról a számla kiállítói nem lettek értesítve, az összeg is közel egy év után lett kifogásolva.

TOVÁBB

Társasházak és lakásszövetkezetek áfa-kezelése

A lakásszövetkezetek és társasházak áfa státusza, valamint azok különbségei számos fontos kérdést vetnek fel a lakóingatlanok fenntartásának és kezelésének tekintetében is.

TOVÁBB

Gondolatok az e-Áfa kapcsán

Sokan örvendenek mostanság az úgynevezett e-Áfa lehetőségének. Régi törekvése az adóhatóságnak, hogy a kiajánlott szja-bevallások mintájára valamiféle áfa-bevallás kiajánlást készítsen, így segítve a vállalkozások, könyvelők munkáját. E sorok írója nem osztja ezt a lelkesedést.

TOVÁBB

Jacht vásárlása áfa kérdései

Magyarországi cég vásárolt egy kisebb jachtot magyarországi cégtől áfásan, de a jachtot az eladó elszállíttatta Horvátországba a vevő kérésére. A jacht-vásárlás utáni áfa akkor levonható, ha túlnyomórészt bérbeadással hasznosítják, a vevő is ezt teszi. A külföldön történő áfa bejelentkezés és számlázás kapcsán azonban számos kérdés vetődik fel.

TOVÁBB

Adócsomag 2024: digitális forradalom az adózásban

Az adórendszer nagy változások előtt áll, és bár a leglényegesebb átalakulásokat várhatóan 2025-re időzítik majd, jövőre is meg kell felelniük a cégeknek néhány kihívásnak. Az adócsomag jelenlegi állása szerint ezek közül az első számú lesz az áfa, a számlázás és a nyugtaadás digitalizációjának folytatása.

TOVÁBB

Monitor előtti munkavégzéshez használt szemüveg elszámolása

Gyakori, hogy a munkáltató a képernyő előtti munkavégzés miatti éles látást biztosító szemüveg költségét egy bizonyos összegben megtéríti a munkavállaló részére. Mi a könyvelés és adózás abban az esetben, ha a dolgozó a számlát a cég nevére kéri, a teljes összegre, tehát többről szól a számla, mint a térített összeg? És ha a dolgozó a saját nevére kéri a számlát?

TOVÁBB

Láncügylet számlázása

Szerbiából induló készterméket tartalmazó kamion (a végső vevő Csehország) keresztülhalad Magyarország területén. A szerb szállítótól a magyar cég áfamentes számlát kap (harmadik országból beszerzésként). Az áru az út során átpakolásra nem került. Milyen számlát kell adnia áfa szempontból a magyar cégnek?

TOVÁBB

Előleg bizonylatolása

Egy alanyi mentes átalányadózó egyéni vállalkozó magánszemélyek részére nyújt szolgáltatást, melynek ellenértékét díjbekérővel, a teljesítést megelőzően 100%-ban kéri kiegyenlíteni banki utalással. Milyen bizonylatot kell ilyenkor kiállítania? A teljesítés után végszámlát? Ha igen, mi rajta a teljesítési dátum?

TOVÁBB

Egészségügyi szolgáltató áfa mentessége

Egészségügyi szolgáltatást nyújtó vállalkozó induláskor áfa tárgyi mentességet választott, azonban szeretne más tevékenység kapcsán alanyi mentességet választani. Van erre lehetőség?

TOVÁBB

Ingatlanok értékesítésének adózása

A hatályos szabályozás alapján, meghatározott feltételek fennállása esetén, 2028. december 31-ig lehet kedvezményes adókulccsal értékesíteni az ingatlanokat, továbbá az ezen ingatlanokhoz kapcsolódó generálkivitelezés kedvezményes adókulcs alá tartozik. A kedvezményes adókulcs a lakóingatlan kétéves koráig alkalmazható. A lehetőségben rejlő részletek már ennél összetettebb képet mutatnak.

TOVÁBB

Teljesítési időpont halasztott fizetés esetén

A teljesítési időpontnak különös jelentősége van az adóáthárítással járó ügyletek során, tekintettel arra, hogy fő szabály szerint ebben az időpontban keletkezik adófizetési kötelezettsége az eladónak és ez az a legkorábbi időpont, amikor a vevő a részére megküldött számla alapján az abban felszámított adót levonható adóként számolhatja el.

TOVÁBB

Osztrák megrendelőnek végzett munka számlázási kérdései

Közösségi adószámmal rendelkező magyar kft. Ausztriában vállal egy építkezésen tetőfedési munkát. Szükséges-e ausztriai adószámot igényelni?

TOVÁBB

Repülőjegy elszámolása számla hiányában

Fapados légitársaságok rendre nem adnak számlát annak ellenére sem, hogy a foglaláskor cégként történik a vásárlás, mondván, hogy ez így jogszerű és a nyomtatott foglalás maga is bizonylat. A foglaláson ugyanakkor semmilyen olyan adat nem szerepel, aminek egy számlán szerepelnie kellene. Mi ilyenkor a helyes eljárás, hogyan lehet ezeket a költségeket "jól" betenni a könyvelésbe?

TOVÁBB

Fogorvosi szolgáltatás és szálláshely

Egy belföldi gazdasági társaság fogorvosi, fogtechnikusi tevékenységet végez, döntő részben külföldi páciensek számára. A fogorvosi rendelő egy olyan ingatlanban található, amelyben lehetőség van kialakítani önálló lakrészt abból a célból, hogy a külföldről érkező fogászati kezelésben részt vevő pácienseknek ingyenesen szállást tudjon biztosítani a kezelés idejére. A szállást azonban csak egy meghatározott összeg feletti kezelésben részesülő betegek vehetik igénybe, a kezelés magas összegére tekintettel.

TOVÁBB

Transzferár korrekció és a számla módosítása

A transzferár kérdésköre az idei évben igen jelentőssé vált a – mondhatni – túlzóan szigorodó szankciók miatt. Emellett a Tao-bevalláshoz kapcsolódó adatszolgáltatás okán is nagy figyelmet kell fordítani a kérdéskörre.

TOVÁBB

Promóciós termékek áfa kérdései

Cég vásárol belföldi cégtől munkaruhát, amit pontgyűjtő akció keretében meghirdet saját ügyfelei körében. Bizonyos termék vásárlása után ajándék munkaruhát adnak a vevőnek. A felmerülő áfa-kérdéseket elemezzük.

TOVÁBB

Új áfaszabályok a láthatáron

Alapjaiban reformálná meg az áfaszabályokat az Európai Bizottság egy javaslatcsomagja, mely a digitális korra való felkészülést és az uniós áfaszabályok korszerűsítését célozza. A tervezett változások több területet érintenének, többek között módosítanák, illetve megszüntetnék a vevői készlet egyszerűsítés jelenlegi rendszerét.

TOVÁBB

Felújított ingatlan értékesítésének adózása

Számos vállalkozás tevékenysége terjed ki használt ingatlanok vásárlására, majd azokat felújítja, vagy átalakítja, s azt követően adásvételi szerződés keretében értékesíti. Ezen tevékenységet folytató vállalkozásnál mindenképpen releváns kérdés a felújított, átalakított ingatlan értékesítését terhelő áfa mértéke.

TOVÁBB

Egyéni vállalkozás folytatása örökös által

Elhunyt vállalkozó halála után tevékenységét örökösként fia folytatja. Az egyéni vállalkozásban több nagy értékű tárgyi eszköz szerepelt, melyek az örökösök között kerültek felosztásra. Az elhalálozott egyéni vállalkozó áfakörös volt, fenti tárgyi eszközök áfája a beszerzéskor levonásra került. A vállalkozást folytató örökös alanyi mentességet választott. Hogyan alakul az örökölt tárgyi eszközök áfája?

TOVÁBB

Szálláshely és vendéglátás külön számlázása

Adott egy gazdasági társaság, amely szálláshelyek értékesítésével foglalkozik. A vendégek számára a reggeli alapszolgáltatásként benne van a szállásban, az étkezést azonban nem a szálláshely, hanem a közelben lévő étterem biztosítja, aki a szálláshely-értékesítőnek ezt kiszámlázza.

TOVÁBB

Szerződéstől eltérő teljesítés adózási vonzatai

Amennyiben az eladó részéről hibás teljesítés történik, akkor azt korrigálni köteles. A hibás teljesítés korrekciója történhet a vevővel kötött megállapodás alapján a termék kijavításával, feltéve, hogy ez lehetséges.

TOVÁBB

Egyéni vállalkozás áfa státusza áfás ÖCSG lezárása után

Jelenleg még áfás ÖCSG befejezné és lezárja tevékenységét. Később, de még ebben az adóévben egyéni vállalkozást nyitna. Ebben az esetben az egyéni vállalkozás áfa státusza hogyan alakul? Szeretné alanyi mentesként indítani a egyéni vállalkozást, vagy befolyásolja ezt az előzményes időszak áfa- alanyisága?

TOVÁBB

Fizetővendéglátás-szolgáltatás lemondás adózása

Az idei év elején lehetett olvasni az EUB által hozott döntésről, melynek értelmezése szerint a lemondási díj áfaköteles is lehet, amennyiben szolgáltatás áll mögötte. Két kérdés merül fel: Adóköteles-e lemondási díj, mivel nem szól a vendég, hogy nem jön, így a szobát előkészítik számára és a szolgáltatásnyújtás kvázi megvalósul. Adómentes-e, mivel előre lemondja, de a foglalási feltételek szerint már jár érte kötbér, így történik számlázás.

TOVÁBB

Lakóingatlan építés áfa kérdései

Egyéni vállalkozó lakóingatlant építene szállás vagy bérbeadás céljából. Lakóingatlan- és nem lakóingatlan-bérbeadás tekintetében is választotta az áfa körbe való belépést. A kérdés az, hogy mikor milyen áfa kulccsal számlázhatnak neki a kivitelezők.

TOVÁBB

Elszámolható-e az optometrista által igazolt szemüveg?

Számtalan vonatkozásban és munkahelyen felmerül, hogy optometrista igazolása alapján is elszámolható-e a szemüveg, mint munkavégzés során használt védőeszköz?

TOVÁBB

EU-s számla magyar áfával

A vállalkozó egy cseh adóalanytól, interneten történt rendelés után, olyan számlát kapott, amin az EU-s adószáma szerepel. A vállalkozó magyar adószáma is rajta van a számlán, ami a magyar, 27%-os áfával lett kiállítva. Hogy kell ezt a számlát az áfa-bevallásba beállítani?

TOVÁBB

Teljesítési hely az áfában fuvarozás estén

Fuvarozás esetében a teljesítési hely megállapítását két szempont is befolyásolja: függ attól, hogy az igénybe vevő adóalany-e vagy sem, másrészt attól, hogy a termékfuvarozás Közösségen belüli vagy ettől eltérő termékfuvarozást valósít-e meg.

TOVÁBB

A megrendelőre való hagyatkozás is passzív adókijátszást eredményez

A Kúria kollégiumi véleményt alkotott, melyben a befogadott számlák tartalmi hitelessége kapcsán három, jól elkülöníthető tényállást különböztet meg. Lényeges, hogy a három tényállás közül melyik eset valósult meg, mivel az egyes tényállások eltérő adózási következményeket hordoznak.

TOVÁBB

Credit note, debit note kontra számla helyesbítés

A külföldi vevők gyakran arra kívánják rábírni a magyar vállalkozást, hogy a korábbi számláinak módosítását egyetlen terhelési vagy jóváírási értesítővel rendezzék egymás között. A külföldi vállalkozások többsége számára a magyar számlázási szabályok beláthatatlanul aprólékosak és merevek. Milyen módon kommunikáljunk a külföldi vevővel az ár visszamenőleges módosítása esetében?

TOVÁBB

Bérelt ingatlan albérletbe adásának áfa kérdései

A bérlő társaság ingatlant bérel bérbeadó társaságtól, aki a bérbeadást áfásan számlázza. Bérlő társaság az ingatlan egy részét maga használja, más részét bérbe adja más társaságnak. Az albérletbe adáshoz a bérbeadó társaság a bérleti szerződésben hozzájárult. Milyen áfával kapcsolatos kérdések merülhetnek fel?

TOVÁBB

Rendezvények áfa megítélése

Az áfa rendszerében a teljesítési hely szabályai úgy épülnek fel, hogy az Áfa törvény első körben megfogalmaz egy ún. általános szabályt, főszabályt, ezt követően az általános szabályoktól eltérő különös szabályokat. Így van ez a szolgáltatásnyújtások esetén is.

TOVÁBB

Visszaigényelheti-e a társasház az áfát?

A kérdés a társasházak esetleges áfa alanyiságára vonatkozik. Van-e olyan tevékenységi, szervezeti, szabályozási-szabályzati megoldás, amely áfa alanyiságot jelent és ebben a körben visszaigényelhető a beszerzést terhelő áfa, különös tekintettel a javítások-felújítások áfa tartalmára?

TOVÁBB

Új, kétlépcsős azonosítás az Online Számla rendszerben

2023. június 1-től – a még biztonságosabb elektronikus ügyintézésért – a másodlagos felhasználók csak kétlépcsős azonosítással léphetnek be az Online Számla rendszerbe.

TOVÁBB

Rendezvényszervezés minősítése általános forgalmi adó tekintetében

A nemzetközi és magyar adójog utazásszervezési szolgáltatásoknak minősíti az utazásszervezők által a saját nevükben az ügyfeleiknek mint utasoknak nyújtott turisztikai szolgáltatásokat. Kérdéses lehet ugyanakkor a rendezvényszervezés során szervezett utazások kezelése, mivel a konferencia-, és rendezvényszervezés az utazáshoz kapcsolódó szolgáltatásoktól lényegesen különböző szolgáltatások megrendelését és együttes tovább nyújtását jelenti.

TOVÁBB

Kompenzációs felárra jogosító ügylet bizonylatolása

Az Áfa-törvény szerinti mezőgazdasági tevékenységet végző áfaalany e tevékenysége után különös adózási mód szerint, kompenzációs rendszerben adózik, ha az Áfa törvényben meghatározott feltételeknek megfelel. A lehetőség részleteiről adott ki tájékoztatást a Kamara.

TOVÁBB

Lízingelt személygépkocsi értékesítése

A kérdésben szereplő társaság lízingel egy személygépkocsit nyílt végű lízing keretében. Az első lízing díjban 45%-os nagy összegű lízing díj került megállapításra, melynek az áfája 100%-ban levonásra került. Magánhasználat nincs. A futamidő lejárta előtt a társaság lezárná a szerződést és egy harmadik fél vevő részére értékesítené az autót. Milyen kérdések merülhetnek fel a két felvetett lehetőség mellett?

TOVÁBB

Ingatlan értékesítése 5%-os áfával a cég tulajdonosának

Egy Kft., amely alapvetően főtevékenységét tekintve nem építőipari vállalkozás, épít egy 4 lakásos társasházat csak külső kivitelezőkkel. Megteheti-e azt, hogy az egészet egyben a Kft. egyik tulajdonosának értékesíti? Illetve ebben az esetben is alkalmazható-e az 5%-os áfa, feltéve, hogy minden feltételének megfelel?

TOVÁBB

Megszűnő katás számlája

Katás egyéni vállalkozó számlát állít ki cég felé 2023. januárban, amely számlát 2023. februárban fizetik ki. A kifizetést megelőző nappal az egyéni vállalkozó kata státusza megszűnik. A kérdés, hogy ebben az esetben a kata időszak alatt kiállított számla ellenértéke a befolyástól függetlenül kata bevétel lesz-e, ha egyéni vállalkozó kikerül az adónem hatálya alól, még akkor is, ha épp emiatt a kifizetés miatt szűnik meg az adóalanyisága?

TOVÁBB

Konferencia részvételi díj számlája

Az érintett cég alkalmazottja Budapesten fog részt venni egy nagyszabású nemzetközi konferencián. A részvételi díjat előre kell kifizetni, a cég ehhez kapott egy számlát egy londoni illetőségű cégtől. A számlán nem szerepel áfa ("exempt"), de nem részletezték a mentesség okát. Helyes-e áfa nélkül a számla és ha igen, akkor hogyan kezeljék az áfa bevallásban? A fenti egyértelmű jövőbeli teljesítés esetén elfogadhatnak-e számlát díjbekérő helyett?

TOVÁBB

Miben segít majd a könyvelőknek a NAV új eÁFA M2M koncepciója?

A digitalizáció egyre nagyobb mértékű térnyerése az áfa-adózás technikáit is számos ponton megváltoztatja, sőt talán az egész adózási folyamat egy új korszak előtt áll. Czöndör Szabolcs áfa-szakértő, a Menedzser Praxis állandó előadója ezúttal is a digitális megoldások ismertetésén keresztül mutatta be a NAV legújabb fejlesztéseit és szolgáltatásait. Könnyítés vagy egy újabb digitális kihívás és még több ellenőrzési lehetőség?

TOVÁBB

Új lakóingatlan áfája

A 2023-as áfa-változások nagy érdeklődésre számot tartó kérdésköre a kedvezményes áfa kulcs új építésű ingatlanok esetén, különösen, hogy az új lakóingatlanok értékesítése esetén érvényes 5%-os kedvezményes adó 2024. december 31-ig meghosszabbodik. Mit jelent ez és mit takar pontosan az új ingatlan fogalma?

TOVÁBB

A fordított adózás ellenőrzési gyakorlata

Az Áfa tv. 142. § (1) bekezdése taxatíve meghatározza azokat az ügyleteket, amelyeknél az Áfa törvényben meghatározott egyéb feltételek fennállása esetén a termék beszerzője, a szolgáltatás igénybe vevője kötelezett adófizetésre.

TOVÁBB

Kártérítésként értelmezett juttatás munkavállalónak

Üzemi baleset során a munkavállaló súlyos balesetet szenvedett, melynek nyomán fél karját amputálni kellett. Nem állapították meg a munkáltató felelősségét, ugyanakkor a munkáltató, mintegy kártérítésként, kifizetné a munkavállalónak a művégtagot, aminek az ára 40 millió forint. A kérdés adójogi vonzatait elemezzük.

TOVÁBB

Így változnak az áfa szabályai 2023-ban

A 2023-as évre vonatkozó adójogszabályok még alakulóban vannak, de a már hatályba lépett és a nem változó jogszabályok alapján képet kaphatunk az általános forgalmi adót érintő változásokról.

TOVÁBB

Közösségen belüli termékértékesítés

A kérdésben érintet cég terméket értékesít közösségi adószámmal rendelkező német partnerének. A szállítólevél kiállítása és tényleges kiszállítás 2022. november 25-én történt, a kapcsolódó (euróban kiállított, közösségen belüli adómentes) számlát 2022. november 30. napján állították ki. Mi lesz ebben az esetben a számla áfa teljesítési dátuma és milyen árfolyamot kell használni?

TOVÁBB

Egyéni vállalkozói tevékenység megítélése áfa szempontból

Az alapkérdés, hogy egy egyéni vállalkozó által végzett tevékenység a tárgyi adómentes szolgáltatás kategóriába tartozik-e vagy pedig az alanyi adómentes keretet növeli az adott szolgáltatás bevétele? Az első témakör az oktatási tevékenység, a másik tevékenységi kör a mentál-egészségügyi ellátás keretében végzett mentálhigiénés-, párkapcsolati tanácsadás.

TOVÁBB

A jegybanki alapkamat hatása az adóztatás szabályaira

A jegybanki alapkamat nem csupán a pénzügyi szféra forrásgyűjtő és kihelyező tevékenységére van hatással, hanem az egyes adótörvények szabályainak alkalmazásában is szerepet játszik. Több adótörvényünk rendelkezik olyan jogszabályi helyekkel, ahol az adóztatás vagy a nem adóztatás szabályai a jegybanki alapkamathoz, vagy annak valahány százalékkal megnövelt összegéhez igazodik. Az adókötelezettség nemteljesítése által megjelenő szankció rendszer is utal a jegybanki alapkamat mértékére.

TOVÁBB

Lakóingatlan garázsának bérbeadása cég székhelye és irodája részére

Egy vidéki lakóingatlan tulajdonosa bérbeadná határozatlan időre háza kb. 25 nm-es garázsát egy cégnek, amelynek ez lenne majd a székhelye és az irodája. A tulajdonos nyugdíjas, 2022. szeptember 1-től általányadózást választó volt katás egyéni vállalkozó, nem áfa köteles.Hogyan teheti meg mindezt jogszerűen?

TOVÁBB

Áramfogyasztás és közüzemi költségek továbbszámlázása

Egy ingatlanbérbeadással és kikötőhely bérbeadásával foglalkozó cég úgy köti meg a szerződéseit, hogy az esetleges áramfogyasztás nincs benne a bérleti díjban. A megkötött szerződésben az szerepel, hogy a közüzemi szolgáltatásokat külön számolják el és számlázzák ki. Az energiaárak jól ismert alakulása nyomán érthető, hogy éppen most merült fel az az igény, hogy egy kikötőhely-bérlő használ a hálózatról áramot, melynek a költségét a cég továbbszámlázná neki.

TOVÁBB

Számlakiállítás Angliába

A kisadózó vállalkozók tételes adója alól szeptember 1-ével átalányadóra áttért egyéni vállalkozó az Egyesült Királyságba számlázna. Mit jelent mindez adózás és elszámolás szempontjából?

TOVÁBB

Elektromos teherautók beszerzése

Egy kft. elektromos teherautókat szerez be, melyek töltéséhez kiépített egy elektromos töltőállomást. A teherautót a vállalkozás áfás bevételszerző tevékenységéhez használja. Jelenleg más elektromos hajtású járművel nem rendelkezik. Milyen kérdések merülhetnek fel?

TOVÁBB

Adózási kérdés: a rendezvényszervezés áfamegítélése és számlázása

Az általános forgalmi adózás rendszerében általában valamennyi szolgáltatásnyújtást/termékértékesítést különállónak és függetlennek kell tekinteni, vagyis azok önállóan adóztatandók. Előfordul azonban, hogy egy ügylet több elemből épül fel, több, egyébként önállóan is teljesíthető termékértékesítést, szolgáltatásnyújtást magába foglal.

TOVÁBB

Bérbeadás célú személygépkocsi beszerzés áfa vonzata

A kérdésben szereplő cég személygépkocsikat szerez be, bérbeadás céljából. Az áfát levonná a vásárlás után. 90%-os mértékben kell megvalósulnia az autó bérbeadásának, ennek mértéket azonban nem biztos, hogy tartani tudják minden autó esetében. Mindez több kérdést is felvet.

TOVÁBB

Tornaterem bérbeadása, cégautó eladása

Egy iskola, amely még belefér a tárgyi adómentes körbe, 2022. szeptemberétől többcélú intézmény lett (óvodát indított). Az intézmény bérbe adja a tornatermét. Kérdés, hogy a bérbeadás számlázása történhet továbbra is alanyi adómentesen? Az iskolának van továbbá egy cégautója is, amit el akar adni. A továbbszámlázása szintén történhet alanyi adómentesen?

TOVÁBB

Szoftvervásárlás áfája

Ha egy nem áfa-alany magyarországi alapítvány svájci cégtől szoftvert vásáról, akkor áfás számlát kell az alapítványnak kapnia?

TOVÁBB

Áfakörből való kilépés

Üzlethelyiséget vásároló vállalkozó szeretne húsz év után, 2023. január 1-ével az áfakörből kilépni. Milyen kérdések vetődhetnek fel?

TOVÁBB

Kiállításokon és vásárokon értékesített termék

Magyarországon bolttal rendelkező cég az általa forgalmazott termékeket külföldön szeretné népszerűsíteni, ezért az EU területén kiállításokra és vásárokra viszi a termékeket, ahol vásárlási lehetőséget is biztosít. A kérdés, hogy az ilyen alkalmakkor a helyben értékesített termékekre az adott ország áfakulcsát kell-e használnia és be kell-e jelentkeznie adószámért adott országba?

TOVÁBB

Termékértékesítés adóztatásának különleges esete

Egy magyar cég anyagot rendel Törökországból, azonban tovább is értékesíti azt (tranzit értékesítés) egy román cégnek még amikor az áru úton (hajón) van. Amikor az áru megérkezik a kikötőbe, a vámkezelést a román cég végzi a saját nevében (a magyar cég által kiállított számla alapján). A kérdés, hogyan kell kezelni a török cég által a magyar cégnek kiállított számlát áfa szempontjából?

TOVÁBB

Ház építéséhez kapcsolódó áfa

Adott egy saját tulajdonú ingatlan lakáscélú bérbeadásával foglalkozó kft. Áfa-mentesen történik a bérbeadás. A közeljövőben a cég magánszemélytől vásárol majd egy telket, melyre házat épít. Hogyan kell helyesen eljárni az áfa tekintetében, ha a kft. veszi meg az építési anyagot és az építési vállalkozóval megépíttetik, illetve ha azt generálkivitelezőre bízzák, és a kész házat kifizetik?

TOVÁBB

Nyártól hatályos áfa változások

A nyártól hatályos adócsomag több új elemet tartalmaz az áfa körében is. Új szabály lép életbe a csoportos adóalanyiság vonatkozásában, emellett bővülnek az adóalap utólagos csökkentésének esetei.

TOVÁBB

Hogyan adózik a mások termékét forgalmazó cukrászda?

A cukrászda egy másik cukrászda által készített termékeket árul, melegkonyhája még nincs. Milyen áfakulccsal kell mind a helyben fogyasztott, mind az elviteles süteményeket értékesíteni, illetve ha lesz melegkonyha, de továbbra is más által készített süteményeket forgalmaz, akkor milyen áfakulcsot kell majd alkalmazni?

TOVÁBB

Építmény-e áfa szempontból a vadkárelhárítő kerítés?

Egy Zrt. erdősítést védő kerítéseket (vadkárelhárító kerítések) szeretne elbontani, mert elavultak és a rendeltetésüknek már nem felelnek meg. A bontást a Megyei Kormányhivatal engedélyezte. A kérdés, hogy a kerítés bontását végző vállalkozó - aki áfakörbe tartozó magyar vállalkozó, a szintén áfakörbe tartozó társaság részére - fordított áfás vagy pedig egyenesen adózó számlát állítson ki a bontási tevékenységről?

TOVÁBB

Adófizetési kötelezettséget eredményező ingatlan-bérbeadás

Az ingatlan bérbeadás a forgalmi adózás rendszerében az egyik olyan ügylet, amely köztudottan mentes az adó alól. Az adómentesség azonban csupán főszabály, nem abszolút jelleggel érvényesül. Vannak olyan esetek, amikor az ingatlan bérbeadási tevékenységet végző adóalanynak – saját döntése alapján vagy a törvény erejénél fogva – adófizetési kötelezettsége keletkezik.

TOVÁBB

Közösségi adószám megadása webes rendeléseknél

A forgalmi adó szabályai lassan olyannyira bonyolultak, hogy szinte már egy egyszerű termék vásárlásához is adózási előképzettségre van szükség. Tudnunk kell például, hogy miről akar nyilatkoztatni bennünket az eladó, ha egy termék fordítottan adózik, vagy ha éppen a szolgáltatás adózik fordítottan. 2021. július 1-jétől különösen ügyelni kell az internetes rendeléseinkre, és tudnunk kell, hogy belföldről vagy külföldről érkezik hozzánk a WEB felületen megrendelt termék.

TOVÁBB

Az üdülési joggal kapcsolatos áfa kérdések

A korábbi évtizedekben divatos gyakorlatnak számított üdülési jogot vásárolni a lehetőség költségtakarékossága miatt. A nyaralás helyének állandósága ugyanakkor hátrányt is jelent, ami miatt utóbb már szabadulnának az üdülési jogtól, melynek értékesítése adóköteles. Az adójogszabályok nem nevesítik külön jogintézményként az üdülési jogot, ezért az azzal kapcsolatos adózási kérdések megválaszolása minden esetben jogértelmezést kíván.

TOVÁBB

Áfa kérdések fuvarozás esetén

Az Áfa törvény szerint a fuvarozási tevékenység szolgáltatásnyújtás jogcímén adózik. A fuvarozás fogalma a jogszabályok alapján tágan értelmezhető: minden olyan tevékenység, amelynek következtében a termék fizikálisan egyik helyről egy másik helyre történő eljuttatását eredményezi. Fuvarozásnak minősül tehát a csomagszállítás, a futárszolgáltatás is.

TOVÁBB

Airbnb jutalék áfája

Ha az Airbnb által kiadott jutalékszámla tartalmazza az áfát, és az Airbnb ír közösségi adószámát, akkor ezután a számla után a magánszemélynek keletkezik még Magyarországon áfa fizetési és bevallási kötelezettsége?

TOVÁBB

Az önszámlázásról dióhéjban

A számlázás jócskán takar buktatókat és olyan megoldásokat is, amelyek több vállalkozás számára is nehezebben áttekinthetők és idegenek, attól függetlenül, hogy a számlázási eljárás adójogi értelemben szabályosnak mondható. Ilyen számlázási mód lehet az önszámlázás, amely egyre gyakoribb esetekben bukkan fel a piaci szereplők között.

TOVÁBB

OSS rendszer használata során felmerülő kérdések

A felvetésben szereplő cég online szeretne értékesíteni különböző kézzel készített terméket. A vásárlói kör ki fog terjedni az Európai Unión belülre és kívülre egyaránt. A kérdések értelemszerűen adódnak: Olyan esetben, ha a vevő EU-n kívüli, akkor a számlakiállítás hogyan történik és milyen áfakulcsot kell használni? Melyik EU-s sémát kell regisztrálni? Ha nem termékértékesítés történik, hanem szolgáltatásnyújtás mi az eljárás menete?

TOVÁBB

Ingatlanfelújítás áfája

A kérdésben szereplő vállalkozás (Kft.) tulajdonában van egy ingatlan (lakóingatlan és gazdasági épület szerepel a tulajdoni lapon), amelyen a kft. tájházként kíván üzemeltetni. A felújítás megkezdődött, a vállalkozó építőanyagot is vásárolt, szolgáltatást (villanyszerelés) vett igénybe, a számlák rendelkezésre állnak, de azt nyilatkozta a könyvelő felé, hogy a költségek a gazdasági épületre szólnak, nem a lakóingatlanra. Levonható ebben az esetben áfa az anyag és a szolgáltatás után? Hogyan kell ezeket számviteli szempontból elszámolni?

TOVÁBB

Étkezési költség megtérítése

Egy cég az alkalmazottak étkezési költségeit szeretné megtéríteni úgy, hogy az irodaházban található étkezdében fogyasztott étel ellenértékét kifizeti. Az étkezde havi/heti egy számlát bocsájtana ki a cég felé az alkalmazottak étkezéseiről. A kérdés, hogy ezek a számlák reprezentációként elszámolhatóak-e?

TOVÁBB

Miért fontos alaposan áttekinteni az ellenőrzés során keletkezett iratokat?

Az ellenőrzés során az adóhatóság széles körű bizonyítási eljárást folytathat le, amelynek során az ellenőrzött személy üzleti partnereitől nyilatkozatot kérhet, valamint egyes magánszemélyeket tanúvallomásra kötelezheti. A bizonyítási eljárás terjedelmétől függően jelentős mennyiségű iratanyag keletkezhet. Az adóhatóság általában bizonyítékként használja fel az általa felvett nyilatkozatok, tanúvallomások tartalmát.

TOVÁBB

Az OSS rendszer gyakorlati tudnivalói

Az e-kereskedelemmel kapcsolatos általános forgalmi adó (hozzáadottérték-adó) szabályok 2021. július 1-jétől az egész Európai Unió területén megváltoztak. A változás célja a tisztességes verseny biztosítása az EU-n kívülről érkező termékekkel szemben, az áfacsalás elleni küzdelem, valamint az adófizetés és adóbeszedés egyszerűsítése. Az aktuális változások három fő irányvonala közül a távértékesítéssel kapcsolatos változásokat részletezzük.

TOVÁBB

Gépkocsi ingyenes használata

Nem ritka eset, hogy a vállalkozás más részére biztosítja tulajdonát képező gépkocsi ingyenes használatát. Egyéni vállalkozó a vállalkozási célra használt, saját tulajdonát képező gépkocsit használhatja nem vállalkozási célra is, ami az áfa tekintetében egy tekintet alá esik azzal, amikor egy szervezeti formában működő vállalkozás más személy részére biztosít ingyenes használatot.

TOVÁBB

Ajánlati biztosíték áfakezelése

Közbeszerzési eljáráshoz kapcsolódóan ajánlati biztosíték fizetése van előírva. A nyertes ajánlattevő esetében az Áfa-törvény alapján ez az összeg a döntést követően előlegnek minősül. Mi a helyzet akkor, ha a kapcsolódó eljárás a fordított adózás szabályai alá esik? Akkor is kell számlát kiállítani?

TOVÁBB

Humanitárius adomány adózása

Levonhatja-e az áfát és hogyan a humanitárius adományként háborús övezetbe juttatott szállítmány után az adományozó cég?

TOVÁBB

Gép beszerzése és értékesítése

Hogyan jár el az érintett cég helyesen a számla kiállításánál, amennyiben egy (áfakörbe tartozó) belföldi székhelyű bt. vagy kft. vásárol egy gépet németországi eladótól, a gép azonban nem érkezik be Magyarország területére, hanem ugyanez a belföldi székhelyű bt. vagy kft. eladja egy németországi vevőnek (áfakörbe bejelentkezett egyéni vállalkozó)?

TOVÁBB

Hibás helyesbítő számla és minden, ami ebből következik

Egy cég több hibás helyesbítő számlát állított ki egy vevő felé, ezek a tételek jelenleg a cég könyvelésében a vevővel szemben nyitott tételként szerepelnek. Időközben a cég, aki felé a számlák kiállításra kerültek, átalakult és bt. helyett kft. lett. Hogyan lehet helyrehozni a hibát?

TOVÁBB

Autószereléssel foglalkozó vállalkozó számla kiállítása

Autószereléssel foglalkozó egyéni vállalkozó esetén helyes-e a számla kiállítása úgy, hogy kiszámlázásra kerülnek a szolgáltatás mellett a felhasznált autóalkatrészek is, mint felhasznált anyagok? Nincs a vállalkozásban kereskedelmi tevékenység.

TOVÁBB

Más tagállamban beszerzett termék fuvarozásához kapcsolódó átrakodás megítélése

A Közösségen belüli termékbeszerzés teljesítési helye a fuvarozás rendeltetési helye. Ezen szabály alapján Közösségen belüli termékbeszerzés után abban a tagállamban kell adózni, amelybe a Közösségen belül beszerzett terméket elfuvarozzák. A fuvarozás gyakran nem folytonos: a terméket átrakodják vagy az átrakodás érdekében raktározzák. Mindez számos adózási kérdést is felvet.

TOVÁBB

Egyéni vállalkozó által befogadható számla adattartalma

A kötelező számlaadat-szolgáltatás adóhatósági tapasztalatai és adózói problémái már nagyjából egy éve vetnek fel újabb kérdéseket és fogalmaznak meg aktuális problémákat. Az adatszolgáltatásokkal kapcsolatos felvetések köréből ezúttal egy előfizetői kérdést elemzünk.

TOVÁBB

Gyakori hibák a bizonylatolásban

A gyakori hibák és téves értelmezések sokszor okoznak napi szintű problémákat a vállalkozóknak, vagy könyvelőknek, a kibocsátott és befogadott számlák feldolgozása során. Egyik leggyakoribb hiba a számlázás kapcsán a sztornó és helyesbítő számlák nem teljesen szabályos használata, de a nyugtaadás szabályai vagy az időszakos elszámolású ügyletek is figyelmet érdemelnek.

TOVÁBB

Adományozás egyházak részére

A kérdésben szereplő társaság „covid-termékeket” szerez be harmadik országból, és elfekvő készletéből szeretne egyházak részére adományozni, akik a termékeket tovább adományoznák. A társaság vezetőinek reményei szerint, megfelelő igazolás birtokában, a termékek korábban levonásba helyezett áfáját nem kell befizetni és a termékek bekerülési értékét ráfordításként elszámolhatják, tehát adóalapot csökkenthetnek vele.

TOVÁBB

Generálkivitelező számlázása

Hogyan adózik a generálkivitelezés, ha abban benne van a garázs építése is. Számlázhatja-e a generálkivitelező 5%-al a részteljesítéseket, melynek tartalmi része maga a garázs is?

TOVÁBB

Gépjármű költségelszámolása

A másodállású egyéni vállalkozó szüleinek tulajdonában van egy tehergépkocsi és egy személygépkocsi. A vállalkozásban, amely áfás, tételes költségelszámoló, mindkettő használatban van. Elszámolható-e a gépjárművek használata a kérdésben felmerült esetben?

TOVÁBB

Áfa feltüntetése továbbszámlázáskor

Szolgáltatóktól érkezett számlák egy részének továbbszámlázásakor az áfát fel kell-e tüntetni, vagy bruttó összeggel áfamentesen kell a számlát elkészíteni?

TOVÁBB

Egyenes vagy fordított áfa?

Adott egy parketta kiskereskedelemmel foglalkozó cég, akitől leendő partnere parkettát vásárolna „lerakással”. A leendő vevő új lakások építéséhez használja a megvásárolt parkettát, amely szintén az új lakásokban lenne lerakva a parkettát értékesítő cég által. A leendő vevő fordított adósan szeretne szerződni, mert szerinte a burkolás fordított adózás alá esik. Szerződés még nem készült. Az értékesítő cég egyenes adózással szeretne szerződni a partnerrel.

TOVÁBB

A kapcsolódó vizsgálat során beszerzett szállítói számlák kezelése

Az adóhatóság áfaellenőrzések során gyakran rendel el kapcsolódó vizsgálatot az ellenőrzés alá vont adózóval gazdasági kapcsolatban álló, illetve állt vállalkozásoknál. A kapcsolódó vizsgálattal egy tekintet alá esik az adózónál vagy a vele szerződéses kapcsolatban állt vagy álló adózónál már folyamatban lévő ellenőrzés is, ha annak eredménye a vizsgálat alá vont adózónál a tényállás tisztázásához szükséges.

TOVÁBB

Katás vállalkozás számla kiállítása

Állami fenntartású kulturális intézmény munkavállalója adhat-e mellékállásban számlát katás vállalkozóként ott, ahol főállású alkalmazott, ha nem függ össze a vállalkozásában végzett tevékenység a főállású alkalmazásával?

TOVÁBB

Termőföldbérlet elszámolás dokumentálása, adózása

A termőföldbérlet dokumentálása során azon termőföld bérleti díjak esetében, ahol valójában a bérleti díjat terményben fizették ki, a termény ellenértékét az őstermelő kiszámlázta a termőföld-bérbeadó részére, majd pedig egy külön dokumentumon megállapodtak, hogy a számla ellenértékét betudják a földbérleti díj ellenértékébe. Ennek eredményeként - amellett, hogy elszámolásra került a földbérleti díj - áfa fizetési kötelezettség is keletkezett a terményértékesítés kiszámlázása miatt.

TOVÁBB

Raktározás helye és a teljesítés helyének meghatározása

Nagyon sok esetben az eladó az általa értékesített terméket raktárban tárolja, ennek következtében a raktározás helye az értékesítés adójogi megítélésénél jelentőséggel bírhat. Általában a vállalkozás abból a célból tart fenn raktárat, hogy termékeit vevői részére onnan értékesítse. Az Áfa tv. alkalmazásában nem releváns, hogy a raktár a vállalkozás saját tulajdona, vagy „csak” bérleménye.

TOVÁBB

Külföldről történő gépjármű vásárlás áfa vonzata

A kisvállalkozások az egyik legnagyobb beruházása a gépjármű megvásárlása, amit az állam is ösztönöz azzal, hogy a jármű magáncélú használatát adómentesé tette, szemben más eszközök használatával. Fontos tehát, hogy a vállalkozás tisztában legyen a vásárlás tényéből adódó adókötelezettségeikkel, és az egyes beszerzési alternatívák közötti adóterhelés mértékének eltérésével.

TOVÁBB

Áttérés SZJA-ról katára: legfontosabb gyakorlati teendők

A 2021-es katás szigorítások kapcsán, majd idén, az átalányadó adta kedvező lehetőségek miatt is elsősorban a kata alóli kilépés lehetőségeit volt érdemes elemezni. Természetesen előfordulhat fordított eset is, amikor a személyi jövedelemadó rendszerét hagyná el egy egyéni vállalkozó a kisadózó vállalkozások tételes adója kedvéért.

TOVÁBB

Fióktelep jelentősége a forgalmi adózásban

A forgalmi adózás rendszerében a fióktelep a külföldi vállalkozás belföldi gazdasági jelenlétének megtestesítőjeként jelenik meg, nem tekinthető elkülönült, önálló entitásnak: az azt létrehozó külföldi vállalkozás olyan mértékű alárendeltségében működik, amely alapján a forgalmi adózás rendszerében egy adóalanyként kezelendők. Az alábbiakban áttekintjük, hogy a külföldi vállalkozás belföldi fióktelepét milyen adókötelezettségek terhelhetik, illetve milyen jogosultságok illethetik meg.

TOVÁBB

Mit ellenőriznek a katásoknál 2022-ben?

Az átalányadó kedvező szabályai és a katások áttérési lehetőségei miatt ismét előtérbe kerültek a kisadózókra vonatkozó szabályok. A kata törvényben a 2022-es évre vonatkozólag nem történt változás, vagyis továbbra is érvényben vannak a 2021. évi szigorítások és továbbra is változatlan figyelemmel ellenőrzik a színlelt munkaviszony lehetőségét. Mutatjuk a leggyakoribb ellenőri kérdéseket a jó válaszokkal együtt!

TOVÁBB

A konzorcium áfa vonzatai

A magyar gazdaságban rendre a pénzügyi szektorban, a kutatás-fejlesztés tevékenységnél és az építőiparban találkozhatunk konzorciumokkal, azonban egészen perifériális területen is találkoztam konzorciumi megállapodással, így például a hulladékgazdálkodás körében is.

TOVÁBB

Állandó telephely jelentősége a forgalmi adózásban.

A forgalmi adózás egyik alapvetése, hogy az adóalany abban az államban minősül gazdasági céllal letelepedettnek, ahol székhelye vagy állandó telephelye található. A székhely az adóalany központi ügyvezetésének helyszíne, az állandó telephely fogalma azonban ennél lényegesen összetettebb.

TOVÁBB

A nemzetközi teherfuvarozás áfa szabályai

A téma örök aktualitását az adja, hogy Magyarország a nemzetközi áruforgalom szempontjából központi helyet tölt be Európába: a magyar fuvarozók, szállítmányozók minden elképzelhető relációban, minden elképzelhető nemzetiségű megrendelő számára nyújtanak fuvarozási szolgáltatást. A fuvarozás áfa (HÉA) szabályait ezért a megrendelők személyének és a fuvar relációjának szempontjából érdemes számba venni.

TOVÁBB

Adomány vagy támogatás?

A gazdasági élet szereplői között nemcsak a nyereségérdekelt vállalkozásokat találhatjuk meg, hanem olyan gazdasági szervezeteket is, amelyek nem eredményorientáltak. A nyereség elérésében nem érdekelt nonprofit szervezetek, más megközelítésben civil szervezetek életében lényeges kérdés az adomány és támogatás megkülönböztetése, elhatárolása.

TOVÁBB

Milyen elszámolási teendők merülnek fel termékimport esetén?

Napjainkban az internetes csomagküldő kereskedelem egyre nagyobb népszerűségnek örvend és a jól ismert pandémiás körülmények közepette a tendencia alighanem a jövőben is folytatódik. Az alábbiakban a csomagküldő kereskedelemmel összefüggő, magyar vállalkozásokat érintő aktuális vám- és áfaszabályokat járjuk körbe.

TOVÁBB

Az üzletág átruházás adójogi vonatkozásai

A cégátalakításokat, átszervezéseket számtalan ok indokolhatja (generációváltás, hitelfelvétel, pályázat) és több formában is megvalósulhatnak stb. A lehetőségek közül az alábbiakban az üzletág átruházás számviteli és adójogi következményeit vázoljuk.

TOVÁBB

A kiszállított étel után előre fizetett borravaló

A házhoz szállított ételek és az online ételrendelés aktualitását aligha kell manapság magyarázni. A borravaló ilyen összefüggésben való újszerű megjelenése azonban új kérdéseket vethet fel: a vállalkozás bankszámláján megjelenő és a futárhoz közvetetten kerülő borravaló áfa alapot képez-e, illetve milyen egyéb adókötelezettséget keletkeztet?

TOVÁBB

Negatív előjelű tárgyidőszakban elszámolandó adó elszámolása

Amennyiben a tárgyidőszakban elszámolandó adó előjele negatív, akkor az adózó számára több lehetőség is felmerülhet az Áfa törvény 186. §-a szerint.

TOVÁBB

Az ingyenes juttatások további lehetőségei

A munkavállaló számára biztosított ingyenes juttatások keretében a munkáltató átadhat a munkavállaló részére ingyen terméket, illetve biztosíthat részére térítés nélkül szolgáltatást, vagy a termék használatát ingyenesen engedheti.

TOVÁBB

A munkavállaló részére biztosított ingyenes juttatások

A munkáltató a munkavállalót ingyenes juttatásokban részesítheti. Átadhat a munkavállaló részére ingyen terméket, illetve biztosíthat részére térítés nélkül szolgáltatást, vagy termék használatát ingyenesen engedheti. A következőkben az ingyen átadott termék lehetőségét vizsgáljuk az általános forgalmi adó szempontjából.

TOVÁBB

Segít-e az új átalányadó a katásoknak?

Jelentős változásokon mennek át 2022-től az egyéni vállalkozó átalányadózására vonatkozó szabályok. Új szabály kerül bevezetésre a fix összegű bevételi értékhatár helyett és egyszerűsödik a jövedelem megállapításához szükséges átalányköltség-hányadok rendszere is. Segítenek-e az új lehetőségek a 40 százalékos különadót elkerülni kívánó katásoknak?

TOVÁBB

Ingatlanon végzett beruházás beszámítása

Megteheti-e egy cég, hogy miután felújít egy lakás, bérbe veszi azt és nem fizeti ki a bérleti díjat, hanem beszámítja abba a felújítás értékét? Ebben az esetben hogyan alakul a számlázás és az elszámolás?

TOVÁBB

Áfa-kötelezettség ingatlan ajándékozása esetén

A kedvező illetékszabályok miatt sok magánszemély él az ajándékozás lehetőségével, elsősorban családtagjai számára. Az ajándékozás során ezért számos adójogi rendelkezést érdemes vizsgálni, különösen az illetékfizetési kötelezettség és az általános forgalmi adó körében.

TOVÁBB

E-kereskedelemmel kapcsolatos áfa kérdések

Egy cég – többek között – online szolgáltatást is nyújt, melyet a magyar résztvevőkön kívül külföldi résztvevők (közösségen belüliek és 3. országbeliek, áfaalanyok és magánszemélyek) is igénybe vesznek. Ez az online szolgáltatás egy hanganyag meghallgatása, videó, vagy élő közvetítés megtekintése. Milyen kérdések merülhetnek fel egy ilyen szolgáltatásnyújtás esetében?

TOVÁBB

Kata helyett: amikor betelik a 3 millió

Rendszeresen felmerülő kérdés, hogy amennyiben egy eddig katás vállalkozó úgy látja, hogy több olyan partnere is van, akik felé több, mint 3 millió forint értékben számlázna, melyik más adózási alternatíva lehet a legkedvezőbb megoldás?

TOVÁBB

Buszbérlet elszámolása

A buszbérlet elszámolására a gyakorlatban kétféle konstrukció fordul elő. Az egyik esetben a munkáltató vásárolja meg az utazási bérletet, vagy azt a dolgozó vásárolja és a munkáltató nevére szóló számlát kér. A másik megoldás, hogy a dolgozó a saját nevében veszi meg az utazási bérletet, menetjegyet és nem kér a munkáltató nevére számlát. Mikor, mi a teendő áfa szempontból?

TOVÁBB

Az adóhatóság kamatfizetési kötelezettsége

Az adózás rendjéről szóló törvény jogszabályi rendelkezései több esetben is előírják az adóhatóság kamatfizetési kötelezettségét. Abban az esetben, ha az adóhatóság adózó részére a kiutalást késedelmesen teljesíti, vagy az adózónak az adóhatóság jogszabálysértő döntése kapcsán visszatérítési igénye keletkezik, akkor ennek következtében kamatot kell fizetnie.

TOVÁBB

Nonprofit szervezet áfa alanyisága

A nonprofit szektor szereplői is gazdálkodnak, gazdasági eredményt érnek el, így adózási kötelezettségeik is keletkeznek. A nonprofit szervezet is – a Civil törvény rendelkezéseitől függetlenül – az Áfa törvény alanyának minősül, ha gazdasági tevékenységet folytat, és egyben adófizetési kötelezettség is terheli, amennyiben az általa végzett gazdasági tevékenységre nem vonatkozik adómentesség.

TOVÁBB

Kell-e adószám az ingatlan bérbeadásához?

Bérbeadási tevékenységet az adózás rendjéről szóló törvény előírásai alapján főszabály szerint csak adószám birtokában lehet végezni, egyes ingatlan-bérbeadással foglalkozó magánszemélyek azonban mentesülhetnek a bejelentkezés és az adószám megállapítása alól.

TOVÁBB

Adókülönbözet megállapítása nonprofit szervezetnél

Az elmúlt évek jogesetei, nonprofit gazdálkodók vonatkozásában keletkezett ellenőrzési ügyei közül azokat érdemes jobban is megvizsgálnunk, amelyeknél az adóhatósági döntést utóbb, a bíróság felülvizsgálata is igazolta. Az ismertetett ügyben az adóhatóság a közhasznú nonprofit gazdasági társaság terhére társasági adó, általános forgalmi adó és szakképzési hozzájárulás adónemben állapított meg adókülönbözetet.

TOVÁBB

A civil- vagy az áfa törvény szerint adózik a nonprofit szervezet?

Alapítvány által végzett gazdasági tevékenység az Áfa törvény hatálya alá tartozik, emiatt áfa-fizetési kötelezettség terheli. A tevékenység áfa-beli megítélésének elbíráláskor nem a Civil törvény rendelkezései az irányadók. Ha a civil szervezet az Áfa törvény hatálya alá eső tevékenységet végzett, számlakibocsátási kötelezettsége fennáll, kivéve, ha olyan, törvényben külön részletezett tevékenységet végez, amikor nem terheli ez a kötelezettség.

TOVÁBB

További felhatalmazás a héa-rendszertől eltérő különös intézkedésekre

Az EU közös hozzáadottértékadó- rendszere (héa-rendszer) a nemzetközi viszonylatban működő vállalkozások számára nem ismeretlen. Az Európai Unió jelenleg hatályos szabályozását a 2006/112/EK irányelv tartalmazza. Magyarország még 2017-ben kért felhatalmazást arra, hogy az irányelvtől eltérő intézkedést vezethessen be.

TOVÁBB

Lehet-e e költséget levonni külföldre számlázás esetén?

Hogyan vonhatja le egy cég a bérelt ingatan áfáját, aki áfakörbe tartozik az általános szabályok szerint, de csak Amerikába számláz szolgáltatást?

TOVÁBB

Minősülhet-e közcélú adománynak a termékkivonás?

A termékkivonás formája az ingyenes szétosztás is lehet, kérdés azonban, hogy ez az ingyenes szétosztás megfeleltethető-e az Áfa törvényben meghatározott közcélú adomány definíciójának és feltételeinek. További kérdésként merülhet fel, hogy el lehet-e választani egymástól a termelői szervezet és a támogatást nyújtó között megvalósuló ügyletet, valamint a termelői szervezet és a terméket ingyenesen átvevő között megvalósuló ügyletet?

TOVÁBB

Behajthatatlan követelés áfa visszatérítése esetén fizetendő kamat

A NAV honlapján már több tájékoztató megjelent arról, hogy éppen mi az irányadó eljárás a behajthatatlan követelések áfatartalmának visszatérítése, mint adóalap csökkentés jogintézmény tekintetében. Számos ágazatban a körbe tartozás még most is jelentős, ezért célszerű és érdemes foglalkozni a kérdéskörrel, már csak azért is, hogy a behajthatatlanságból fakadó veszteségeket, legalább azok áfájának visszatérítésével, mérsékelni lehessen.

TOVÁBB

A munkavállaló részére biztosított ingyenes juttatások

A munkáltató a munkavállalót ingyenes juttatásokban részesítheti. Átadhat a munkavállaló részére ingyen terméket, illetve biztosíthat részére térítés nélkül szolgáltatást, vagy termék használatát ingyenesen engedheti. A következőkben ezt kizárólag általános forgalmi adó szempontjából vizsgáljuk.

TOVÁBB

Fordított adózás szabályai alapján kiállított fiktív számla megítélése

Az adóhatóság adóellenőrzések, gazdasági események valódiságára vonatkozó jogkövetési vizsgálat során fiktívnek minősíthet olyan számlát is, amelyben a kiállító áfát nem számított fel, mivel a fordított adózás szabályai alapján számlázott.

TOVÁBB

Adószám megadási kötelezettség

Többször felmerülő kérdés mind szakértői, mind előfizetői körökben, hogy ha egy magánszemély vásárlás alkalmával számla igényét jelzi az eladó részére, akkor adóazonosító számot köteles-e a magánszemély megadni, ha igen, akkor melyik jogszabály alapján?

TOVÁBB

Az elektronikus kereskedelemre vonatkozó új áfaszabályok

2021. július 1-jén életbe lépnek az elektronikus kereskedelemre vonatkozó új általános forgalmi adó (hozzáadottérték-adó) szabályok. Az e-kereskedelmi vagy digitális áfacsomag célja, hogy biztosítsa a tisztességes versenyt és szűkítse az áfacsalások lehetőségeit. Az alábbiakban a Közösségen belüli távértékesítés új szabályait tekintjük át.

TOVÁBB

Minek minősül a bérmunka áfa szempontjából?

Az Áfa tv. rendszerében minden ügylet, amely nem termékértékesítés, az szolgáltatásnyújtás. Döntő jelentőségű tehát, hogy a bérmunkát milyen szempontok alapján kell megítélni, minősítést pedig az adott ügyletre irányadó, és releváns körülmények alapján kell elvégezni. A kérdés alapvető jelentőséggel bír, mivel más-más szabályok alapján kell az ügyletet megítélni, annak függvényében, hogy termékértékesítésnek minősül-e, vagy szolgáltatásnyújtásnak.

TOVÁBB

Fordított adózás és a felszámolási eljárás viszonya

Magyarország 2017. július 13-án a Bizottságnál felhatalmazást kért arra, hogy a 2006/112/EK irányelv 193. cikkétől eltérő intézkedést vezethessen be felszámolási vagy bármely más fizetésképtelenségi eljárás hatálya alatt álló adóalanyok által teljesített bizonyos értékesítések vagy szolgáltatásnyújtások esetében a hozzáadottérték-adó (héa) megfizetéséért felelős személy vonatkozásában.

TOVÁBB

Fontos változások augusztus 26-án az Online Számla rendszerben

2021. augusztus 26-án a NAV karbantartási munkálatokat végez, egyben új fejlesztéseket vezet be az Online Számla rendszerben. A változtatások célja, hogy az elsődleges felhasználók még egyszerűbben kezelhessék az Online Számla rendszert, és könnyebbé váljon az adatszolgáltatások teljesítése is. Megváltozik az elsődleges felhasználók azonosítása, emellett a mobilalkalmazás új verziójának telepítés miatt ismét párosítani kell a mobilkészülékeket az Online Számlázó program webes felületével.

TOVÁBB

Az útnyilvántartás és a cégautó adózási dilemmái

A cégautó használata és az útnyilvántartás vezetése az adózási kérdések komplex áttekintését kívánja meg. Az egyes adóalanyiságok miatt több feltételrendszernek kell megfelelni, emellett figyelemmel kell lenni az általános forgalmi adóra, a cégautóadóra, az általános forgalmi adóra vonatkozó szabályokra, valamint az Art. általános szabályaira is.

TOVÁBB

Egyszerűsödik az automatikus fizetési könnyítési kérelmek benyújtása

Új kérelemmel bővült az Online Nyomtatványkitöltő Alkalmazásban (ONYA) kitölthető űrlapok típusa, az AUTRESZ elnevezésű adatlapon már benyújthatók, módosíthatók, visszavonhatók egyes fizetési könnyítési kérelmek. Az új adatlap elsődleges célja, hogy jelentősen egyszerűsödjön a részletfizetési kérelmek ügyintézése.

TOVÁBB

Szálláshely-szolgáltatás áfa-kérdései

A szálláshely-szolgáltatás körében felmerülő kérdéseink között először arra adunk választ, hogy a járványhelyzetet követőn ismét reggeliztetést nyújtó szállodák, milyen áfakulccsal adóznak. Másik kérdésünkben a magánszálláshelyek körében gyakran felmerülő előlegszámla egyik alapproblémáját tekintjük át.

TOVÁBB

Áfa visszaigénylés a Brexit után

Az Egyesült Királyságban letelepedett adóalanyok az IAFAK-nyomtatványon igényelhetik vissza a Magyarországon megfizetett áfát.

TOVÁBB

Változtak a behajthatatlan követelésekkel kapcsolatos áfaszabályok

A termékértékesítés vagy szolgáltatásnyújtás után fizetendő áfa alapja utólag, bizonyos feltételekkel csökkenthető, ha a vevő a termék vagy szolgáltatás ellenértékét nem egyenlítette ki. Az adóalap önellenőrzéssel, a behajthatatlan követelésként elszámolt ellenérték vagy részellenérték adót nem tartalmazó összegével korrigálható. Az alábbiakban a 2021. június 10-én hatályba lépett változásokat foglaljuk össze.

TOVÁBB

Áfa kötelezettség ingatlan ajándékozása esetén

Az ajándékozás, mint jogügylet számos adójogi rendelkezést érint, ezek sorában talán legismertebb az illetékfizetési kötelezettség. Az illetékfizetés mellett azonban szükséges lehet vizsgálni az ajándékozás általános forgalmi adót illető kérdéseit is.

TOVÁBB

Ügynöki tevékenység adózása

Az ügynöki tevékenység lényege, hogy közreműködésével megbízója és egy harmadik személy között gazdasági esemény valósuljon meg. Az ügynöki tevékenység az Áfa törvény alapján szolgáltatás jogcímén adózik, függetlenül attól, hogy az ügynök közreműködésével bonyolított ügylet a törvény értelmében termékértékesítés vagy szolgáltatásnyújtás jogcímen adózik.

TOVÁBB

Adócsomag 2021: ezek a szabályok már nyártól élnek

A tavasz folyamán számos – törvényi és kormányrendeleti szintű – adózást érintő módosítás került kihirdetésre. Az adócsomag változásai különböző időpontokban léptek-lépnek hatályba: a változások egy része már 2021-ben alkalmazandó, más részük 2022. január 1-jétől, de van olyan módosítás is, amely ennél is később. Cikksorozatunkban az alkalmazás időpontja szerint vesszük sorra a legfontosabb változásokat. Elsőként a nyári adóváltozásokat tekintjük át.

TOVÁBB

Egyszerűsödik az áfafizetés az online kereskedelemben

Az e-kereskedelem európai uniós szabályozásában két lényeges változás lép életbe júliustól. Az Európai unión kívülről érkező, 22 eurót meg nem haladó értékű áruk áfamentessége megszűnik, de az áfafizetés egyszerűbbé válik.

TOVÁBB

Adótraffipax: segítség a váratlan adóellenőrzésekkel szemben

Könnyen elbizonytalanodik az a cégvezető, aki életében először kap értesítést NAV- ellenőrzésről, nem is beszélve azokról, amelyeknél nem jelentkezik be előzetesen a hatóság, mint például a számla- nyugtaadási kötelezettség vagy a foglalkoztatás szabályszerűségének ellenőrzése. Pedig az ellenőrzésekre könnyen felkészülhetünk, ráadásul a NAV is segítséget nyújt ebben az Adótraffipax szolgáltatás segítségével.

TOVÁBB

Élet és adó a halál után

A tragédia feldolgozása mellett számos adóügyi kérdés és feladat is felmerül egy ember halála után. A leggondosabb személy esetén is maradnak, maradhatnak olyan adminisztrációs és adókötelezettségek, melyek mielőbbi lezárása az örökösök érdeke. Az eljárási szabályok ismerete mellett is sokszor kérdésesek lehetnek a konkrét adónemek során alkalmazandó szabályok. A gépjárműadó és a számlakiállítás példáján vizsgáljuk a problémát.

TOVÁBB

Emelték a jegybanki alapkamatot: 0,9 százalék

Nem kevesebb, mint öt év után változtattak a jegybanki alapkamaton: annak mértéke 0,6%-ról 0,9%-ra nőtt. Az alapkamat mértékének módosítása adószabályokat is érint, hiszen az adózás rendjéről szóló törvény a jegybanki alapkamat mértékéhez kötött szankciókat is tartalmaz. Ilyen szankciónak minősül a késedelmi kamat, a késedelmi pótlék és az önellenőrzési pótlék.

TOVÁBB

Megszűnik a kedvezményes áfa és az idegenforgalmi adó alóli mentesség

Az elviteles ételekre és italokra bevezetett 5 százalékos adómérték és az idegenforgalmi adó alóli mentesség a vendéglátó üzletekre és szálláshelyekre vonatkozó korlátozások folyamatos feloldása után is megmaradt. A június 9-én kihirdetett új kormányrendelet az 5 százalékos áfamértéket 2021. augusztus 1-től, az idegenforgalmi adó alóli mentességet pedig 2021. július 1-től megszünteti.

TOVÁBB

Kedvezményes adómérték az üzemi étkeztetésben

Az üzemi és munkahelyi étkeztetést is végző vendéglátóipari egységek besorolása elsősorban aszerint történik, hogy kinek nyújtanak szolgáltatást, szerződéses kapcsolatban állnak-e a munkáltatóval, és a vendéglátó egység honnan közelíthető meg. A zárt-, nyitott- és vegyes vendéglátóipari egység besorolás meghatározza az adókulcs mértékét és a kedvezményes adómérték lehetőségét is.

TOVÁBB

Kell-e a piacozónak pénztárgépet használnia?

A piacozó pénztárgép-használati kötelezettségének megítélésében döntő jelentőségű elem, hogy az értékesítés alkalmi rendezvényeken vagy állandó értékesítési helyen valósul meg. A NAV külön tájékoztatóban összegzi a különbségeket.

TOVÁBB

Július 1-étől indul az OSS/IOSS egyablakos e-kereskedelmi rendszer

A 2021. július 1-jétől működő OSS/IOSS-rendszer egyszerű, hatékony elektronikus ügyintézési lehetőséget kínál a Közösség más tagállamában esedékes hozzáadottérték-adó bevallására és megfizetésére. A rendszer a 2015 óta működő MOSS utódja kibővített adózói és ügyleti körrel: alkalmazása választható, nem kötelező.

TOVÁBB

Áfa-szabályok az új adócsomagban

A Varga Mihály pénzügyminiszter által májusban benyújtott törvényjavaslat „az egyes adótörvények módosításáról” több lényeges változtatást is tartalmaz a következő évre. Ezúttal az általános forgalmi adózásra vonatkozó újdonságokat vesszük sorba.

TOVÁBB

A nyitás után is marad 5 százalék az elviteles étel- és ital áfája

A vendéglátó üzletekre vonatkozó korlátozó intézkedések hatályának időtartama alatt továbbra is megmaradt az elviteles, valamint házhoz szállított ételekre és italokra bevezetett 5 százalékos adómérték.

TOVÁBB

Előleg a fordított adózás alá tartozó ingatlanértékesítés során

A fordított adózás feltétele, hogy az érintett ügylet teljesítésében érintett felek mindegyike belföldön nyilvántartásba vett adóalany legyen, azaz egyiknek se legyen olyan jogállása, hogy tőle az áfa megfizetése nem követelhető. Belföldön történő ingatlan értékesítés esetén beszélhetünk beépített új ingatlan, beépített régi ingatlan értékesítésről, építési telek vagy lakóingatlan értékesítéséről. Ez határozza meg, hogy az ügylet hogyan is adózhat, annak milyen adójogi következményei lehetnek.

TOVÁBB

Egyszerűsödik az áfafizetés az online kereskedelemben

Az e-kereskedelem európai uniós szabályozásában két lényeges változás lép életbe júliustól. Az Európai unión kívülről érkező, 22 eurót meg nem haladó értékű áruk áfamentessége megszűnik, de az áfafizetés egyszerűbbé válik.

TOVÁBB

Az elviteles ételek áfája: ami nem változik

A teraszok megnyitása, különösen pedig az éttermek belső terének védettségi igazolványhoz kötött használata ismét felszínre hozta az 5 százalékos áfa problémáját. A kérdést az teszi kifejezetten érdekessé, hogy a vonatkozó jogszabály az újabb veszélyhelyzet fennálltáig hatályban marad.

TOVÁBB

Elszámolható munkaeszköz-e a szemüveg?

A munkavállalók, kevés kivételtől eltekintve, a számítógép előtti munkavégzést nem tudják elkerülni, a monitor használata pedig a munkavállalóra káros hatással járhat. Jogosan merülhet fel a kérdés, hogy milyen formában lehet elszámolni a munkavégzéshez szükséges szemüveglencse árát, illetve milyen feltételeknek szükséges még megfelelni ahhoz, hogy adómentesen el lehessen számolni?

TOVÁBB

Kormányzati könnyítés a májusi adózási határidőkhöz

Az adóhivatalhoz május 31-ig négyféle bevallást kell benyújtani, de a koronavírus-járvány miatt nincs mulasztási bírság, ha június 30-ig beérkezik az igazolási kérelemmel együtt a bevallás és a fizetendő adó is - tájékoztatta az MTI-t Izer Norbert.

TOVÁBB

KATA vállalkozások tájékoztatási kötelezettsége

2021. január 1-vel lépett életbe az a szabály, hogy a kifizetővel szerződéses jogviszonyba lépő KATA adóalany vállalkozás köteles a szerződés megkötésekor írásban tájékoztatni a kifizetőt arról, hogy KATA adóalany.

TOVÁBB

Új nyomtatványon a külföldön megfizetett áfa visszaigénylése

2021. április 1-től a 21ELEKAFA-nyomtatvány legfrissebb verzióját kell kitölteniük és beküldeniük a Nemzeti Adó- és Vámhivatalhoz (NAV) azoknak a magyar adózóknak, akik visszaigénylik a más tagállamban rájuk áthárított hozzáadottérték-adót (általános forgalmi adót).

TOVÁBB

MLI: együtt az adóelkerülések ellen

Közel 70 ország, köztük Magyarország is csatlakozott 2017. június 7-én az OECD (Gazdasági Együttműködési és Fejlesztési Szervezet) által létrehozott többoldalú megállapodáshoz („Multilateral Instrument”, „MLI”). Az MLI célja a kormányok adóelkerülési stratégiákkal szembeni harcának támogatása.

TOVÁBB

Saját vállalkozásban végzett kísérleti fejlesztés költségeinek elszámolása

Az elmúlt időszakban sok vállalkozás pályázat keretében kapott kísérleti fejlesztésre támogatást, ezért a 2020-as üzleti év zárásának kiemelt feladatai között szerepelhet annak elszámolása. A kapott támogatás számviteli minősítése, így annak elszámolása is attól függ, hogy a kísérleti fejlesztés során felmerült közvetlen költségeket hogyan kezeli a vállalkozás a számviteli politikájában.

TOVÁBB

Dilemmák a 3 millió forintos kata-értékhatár körül

Ha az adózás rendjéről szóló 2017. évi CL. törvény (Art.) szerinti kifizető a tárgyévben ugyanazon kisadózó vállalkozásnak az év elejétől összesítve 3 millió forintot meghaladó összegű bevételt juttat, akkor a 3 millió forintot meghaladó összegű juttatás után 40 százalékos mértékű adót fizet. A jól ismert szabály számos kérdést vet fel.

TOVÁBB

Március 31-én véget ér a szankciómentes időszak

A vállalkozások többsége már átállt az új rendszerű online számlázásra, aki még nem tette meg, az március 31-éig teheti meg szankciómentesen. Április 1-jétől már minden számlát, még a magánszemélyek részére kiállítottakat is, látni fog az adóhivatal.

TOVÁBB

A munkaerő-kölcsönzést érintően változik a fordított áfa

Áprilistól változik az Áfa törvény a munkaerő-kölcsönzést érintő fordított áfa szabályok vonatkozásában. A módosításra európai uniós jogharmonizációs kötelezettség miatt került sor, tekintettel arra, hogy az Európai Bizottság nem támogatta Magyarország kérelmét, amelyben a munkaerő-kölcsönzés szektorban általánosan alkalmazott fordított áfa további fenntartását kértük.

TOVÁBB

Nem minden katásnak jár a mentesítés

A világjárvány és a bezárások miatt a katások egy részének nem kell megfizetnie a március havi katát. A kata mentesítésre vonatkozó rendelet szerint a március hónapra szóló tételes kata adót – ami április 12-én esedékes – nem kell megfizetnie annak a katásnak, aki 2021. február hónapban a kata törvény alá tartozott és a jogszabályban meghatározott tevékenységet folytatja.

TOVÁBB

Tovább bővül a számlaadat-szolgáltatás 2021. január 4-től

Az áfaalanyok számlaadat-szolgáltatási kötelezettség alá eső számláinak, számlával egy tekintet alá eső okiratainak köre 2021. január 4-től tovább bővül. Ettől az időponttól az adatszolgáltatási kötelezettség kiterjed a nem áfaalany személynek, szervezetnek és a külföldi áfaalanynak kiállított számlára is.

TOVÁBB

Online adatszolgáltatás áfamentes bérleti díjról

Adószámos magánszemély ingatlan bérleti díjáról állít ki számlát a kft. felé. 2021. január 1-jétől kell-e adatot szolgáltatnia az adószámos magánszemélynek ebben az esetben a NAV felé a kft. részére kiállított számláról?

TOVÁBB

Lehet-e ügyvezetést számlázni 2021-től?

Kérdésként merült fel, hogy a 2021-es kata szabályok értelmében lehetséges-e, hogy egy másodállású katás egyéni vállalkozó, aki egy kft.-ben tag és ügyvezető (ez a főállása) „beszámlázzon” abba a kft.-be amiben ügyvezető. Ha igen, akkor vonatkozik-e rá a három milliós határ (40% adó)?

TOVÁBB

Hogyan lehet 5 százalék az építkezés áfája 2021-től?

Magánszemély az építtető és generálkivitelező, vagyis egyazon kft., végzi a ház, lakóépület építését a szerkezetkész állapotig - a benti festést és burkolást, tehát a kulcsrakész állapotra hozatalt, viszont már más fogja végezni. Milyen feltételeknek szükséges megfelelni a szerződés tekintetében, hogy 5 százaléknak minősüljön az építkezés áfája 2021-től?

TOVÁBB

Módosítható-e a számla Excel vagy Word dokumentummal?

Az általános forgalmi adózásban időről-időre felvetődnek a számlák korrekciójára vonatkozó gyakorlati kérdések. A rendszeres kérdések között szerepel, hogy az elektronikus számlát lehet-e papíron javítani, és fordítva, azaz a papír alapú számla helyesbítése történhet-e elektronikus úton, vagy, hogy egy számlázóprogrammal kiállított számla milyen formátumú bizonylattal javítható?

TOVÁBB

Az ajánlati biztosíték áfa-rendszerbeli kezelése

Az ajánlati biztosíték fizetése számos közbeszerzési eljárásnak, pályázatnak elengedhetetlen része. Gyakori kérdésként merül fel, hogy kell-e az ajánlati biztosítékról számlát kibocsátani, és kell-e az ajánlati biztosíték után általános forgalmi adót fizetni?

TOVÁBB

Változtak a behajthatatlan követelésekkel kapcsolatos áfaszabályok

2020. január 1-je óta a termékértékesítés vagy szolgáltatásnyújtás után fizetendő áfa alapja – meghatározott feltételek teljesülése esetén – csökkenthető, ha az adóalany vevő a termék vagy szolgáltatás ellenértékét nem egyenlítette ki. Az adóalap-csökkentés feltételei és a behajthatatlan követelés fogalma 2021. január 1-jén változtak. Az alábbiakban ezen változásokat foglaljuk össze.

TOVÁBB

Megszűnt az PTGSZLAH nyomtatványon történő adatszolgáltatás

A Pénzügyminisztérium rendelete megszüntette az adatszolgáltatási kötelezettséget a nyugta helyett kibocsátott számlákról.

TOVÁBB

Módosult az áfa nélkül beszerzett személygépkocsi áfamentes értékesítésére vonatkozó szabály

2021. január 1-jétől akkor adómentes a személygépkocsi értékesítése, ha annak beszerzését nem terhelte előzetesen felszámított adó, de amennyiben terhelte volna, az levonási tilalom alá esett volna, kivéve azt az esetet, ha a beszerzés továbbértékesítési céllal történt. Ez utóbbi esetben az értékesítés így adóköteles.

TOVÁBB

Megszűnt a számlázó programok bejelentésének kötelezettsége

Az év végi jogszabálymódosítási hajrában megszüntetésre került a számlázó programokra vonatkozó adóhatósági bejelentés kötelezettsége.

TOVÁBB

Online Számla: Március végéig tart a szankciómentes időszak

A NAV március végéig nem szab ki mulasztási bírságot akkor, ha az áfaalanyok nem vagy nem megfelelően szolgáltatnak adatot azokról a számláikról, amelyek 2021. január 4-től újonnan kerülnek be az adatszolgáltatással érintett számlák körébe.

TOVÁBB

Változik az EKÁER-szabályozás 2021. január 1-jén

2021. január 1-jével változnak az Elektronikus Közúti Áruforgalom Ellenőrző Rendszerre (EKÁER) vonatkozó szabályok.

TOVÁBB

Az adószám visszaállításának hatása az adólevonási jogra

2020. november 27-től az Áfa tv. új szabálya alapján az adóalany élhet az adószám törlését megelőzően keletkezett, előzetesen felszámított adó tekintetében a levonási jogával, ha az adószám törlését követően az adóalany kérelmére az adószámot a NAV ismételten megállapítja.

TOVÁBB

Az 5%-os áfa feltételei ételkiszállítás esetén

November 14-étől öt százalékra csökkent az elvitelre vagy házhoz szállítással értékesített ételek és italok áfája. A kedvezményes áfa alkalmazásának feltételei vannak. A NAV tájékoztatója felhívja a figyelmet, hogy milyen feltételek teljesülése szükséges az 5 százalékos adómérték alkalmazásához.

TOVÁBB

Öt százalékra csökken a kiszállított ételek áfája

Öt százalékra csökken az elvitelre vagy házhoz szállítással értékesített ételek és italok áfája az éttermek zárva tartásának átmeneti időszakára a Kormány döntése alapján.

TOVÁBB

Kell-e pénzügyi képviselőt megbízniuk az Egyesült Királyságbeli vállalkozásoknak?

A BREXIT kihatással jár az Egyesült Királyságban gazdasági céllal letelepedett azon vállalkozások működésére, amelyek a gazdasági tevékenységüket Magyarországon is végzik, ahol adófizetésre igen, de gazdasági célú letelepedésre nem kötelezettek. Lássuk mire kell készülniük ezeknek a vállalkozásoknak?

TOVÁBB

A BREXIT és az általános forgalmi adó

Az Egyesült Királyság 2020. január 31-én kilépett az Európai Unióból (BREXIT). A kilépést azonban még 2020. december 31-ig egy átmeneti időszak követi. De mi várható az átmeneti időszak után?

TOVÁBB

Az alanyi adómentesség területi korlátja

Sok esetben úgy gondolja az alanyi adómentességet élvező vállalkozás, hogy ebbéli minősége földrajzilag korlátlan, vagyis a külföldön végzett tevékenységénél is érvényesül. A valóság azonban más.

TOVÁBB

A teljesítés időpontja esedékesség hiányában

A folyamatos teljesítésű ügyletek esetében a teljesítés időpontja alapvetően az esedékesség (fizetési határidő) függvénye. De mi lesz a teljesítés időpontja, ha nincs fizetési határidő?

TOVÁBB

Az Országgyűlés előtt az új adócsomag

A Kormány benyújtotta az Országgyűlés elé az egyes adótörvények módosításáról szóló törvényjavaslatot. Mutatjuk a várható legfontosabb változásokat!

TOVÁBB

Változtak-e az EKÁER-bejelentéssel kapcsolatos szabályok a BREXIT miatt?

Az Egyesült Királyság 2020. január 31-én kilépett az Európai Unióból, azonban a kilépést egy 2020. december 31-ig tartó átmeneti időszak követi. Cikkünk választ ad arra, hogy változtak-e az EKÁER-bejelentéssel kapcsolatos szabályok az Egyesült Királyság EU-ból való kilépése miatt?

TOVÁBB

Online Számla: indulhatnak a 3.0-ás fejlesztések

A Nemzeti Adó- és Vámhivatal (NAV) publikálta az Online Számla 3.0 rendszer dokumentációját, amely alapján a számlázószoftverek fejlesztői megkezdhetik a fejlesztést az új adatszolgáltatási verzióhoz.

TOVÁBB

Hogyan kell értelmezni a szankciómentes időszakot?

A Nemzeti Adó- és Vámhivatal korábbi közleménye szerint meghatározott feltételek fennállásakor nem szab ki mulasztási bírságot, ha az adóalany a 2020. július 1. és 2020. szeptember 30. közötti időszakban a számlaadat-szolgáltatási kötelezettségét nem, vagy nem megfelelően teljesíti.

TOVÁBB

Közeleg a határideje a külföldön megfizetett áfa visszatéríttetési lehetőségének

A magyar vállalkozások gyakran nem gondolnak arra, hogy egy másik tagállamban igénybe vett szolgáltatás vagy beszerzett termék után felszámított hozzáadottérték-adót visszatéríttethetik, amennyiben annak minden feltétele teljesül.

TOVÁBB

Mikortól kell számlázniuk online a szállásadóknak?

A számlázás és adatszolgáltatás új korszakát jelentő júliusi változások bizonytalan helyzetben találták a szállásadó magánszemélyeket. Különösen a fizetővendéglátó tevékenységet folytató magánszemély vonatkozásában válaszolható meg igen nehezen az a kérdés, hogy vonatkozik-e rájuk az online számlaadat-szolgáltatási kötelezettség? A kérdés nem egyszerű és nem is egyértelmű. Lássuk, miért!

TOVÁBB

A mezőgazdasági őstermelő bizonylatkiállítási kötelezettsége

A mezőgazdasági tevékenységet folytató különleges jogállású adóalany által teljesített termékértékesítés és szolgáltatásnyújtás esetén attól függően kell a bizonylat kiállítási kötelezettségnek eleget tenni, hogy ki a termék beszerzője, a szolgáltatás igénybe vevője. A közelmúlt jó ismert változásai nyomán érthetően merül fel a kérdés: milyen kötelezettségek terhelik az őstermelőt a számlaadat-szolgáltatás vonatkozásában?

TOVÁBB

Halasztható a pénztárgépek éves felülvizsgálata

Egy április végi kormányrendelet lehetővé tette a pénztárgépek felülvizsgálatának halasztását. Amennyiben az online pénztárgép, illetve az élelmiszer-értékesítést kezelőszemélyzet nélkül végző automata berendezés felügyeleti egysége éves felülvizsgálati határideje a veszélyhelyzet ideje alatt jár le, akkor a felülvizsgálatot elég a veszélyhelyzet megszűnése utáni 120 napon belül elvégeztetni. A határidő október 16-án jár le.

TOVÁBB

A számla nyolc napon túl történő kiállításának következménye

Az adóalany a számla kibocsátásáról, főszabály szerint, legkésőbb a teljesítésig köteles gondoskodni. Gyakran felmerülő kérdés a gazdasági kapcsolatban álló felek között, hogy megfelel-e az adólevonási jog gyakorlásának tárgyi feltételeként a számla akkor is, ha azt a számlakibocsátó a teljesítést követő 15 napon túl állítja ki?

TOVÁBB

Októberig kell pótolni a pénztárgépek és az automata berendezések éves felülvizsgálatát

A Kormány a veszélyhelyzet idején rendeletben állapította meg, hogy amennyiben az online pénztárgép, illetve az élelmiszer-értékesítést kezelőszemélyzet nélkül végző automata berendezés felügyeleti egysége éves felülvizsgálatának határideje a veszélyhelyzet ideje alatt jár le, akkor a felülvizsgálatot az üzemeltetőnek a veszélyhelyzet megszűnése utáni 120 napon belül kell elvégeztetnie. A határidő október 16-án jár le.

TOVÁBB

Áfakulcsok és áfagyűjtők a vendéglátásban

Közismert, hogy a vendéglátás körében készített ételek és italok különböző áfa-kulcsokkal adóznak és ennek megfelelően különböző, "A", "B" és "C" jelű forgalmi gyűjtőkben kell azok számláit elhelyezni. Az ellenőrzési tapasztalatok mégis azt mutatják, hogy a vendéglátósok körében az online pénztárgép forgalmi gyűjtőjének használata bizonytalan, sok a tévesen használt gyűjtő, ami helytelen általános forgalmi adókulcs használatával is jár.

TOVÁBB

Ellenőrizhető-e az adatszolgáltatási kötelezettség?

Az Online Számla rendszerben a számla befogadója lekérdezheti azon számlák adatait, amelyekről a számla kibocsátója adatszolgáltatást teljesített, mivel hasznos lehet, ha a számla befogadója megismeri, ellenőrzi a számlakibocsátó által az Online Számla rendszer felé szolgáltatott számlaadatokat. De vajon köteles-e ellenőrizni a számla befogadója, hogy a számla kibocsátója teljesítette-e az adatszolgáltatási kötelezettségét?

TOVÁBB

Számlázás csoportos adóalany vevő esetén

A Nemzeti Adó- és Vámhivatal (NAV) tájékoztatóban hívta fel a figyelmet arra a gyakori hibára, mely szerint az online számlaadat-szolgáltatásokban a vevőként eljáró csoportos adóalany csoportazonosító száma helyett az egyes csoporttagok adószáma szerepel.

TOVÁBB

Kihirdetésre került a kata szerinti adózás szabályait is módosító törvény

Áder János elnöki nyilatkozatot tett közzé a központi költségvetés megalapozásáról szóló törvény kihirdetéséről. A törvény jelentősége, hogy lényegesen és jelentősen módosítja a kata szerinti adózás szabályait 2021. január 1-jétől.

TOVÁBB

Egyféle ügyletről egyféle bizonylatot kell kibocsátani

Főszabály szerint az adóalanynak a termékértékesítésről, szolgáltatásnyújtásról számlát kell kibocsátania. Annak az adóalanynak, aki jogszabály alapján mentesül a számlakibocsátás alól, nyugtát kell adnia. Külön rendeletben meghatározott feltételek mellett a nyugtaadást pénztárgéppel kell teljesíteni. Tehát egy ügyletről egyféle bizonylatot – számlát vagy nyugtát – kell kibocsátani.

TOVÁBB

Kiknek kell adatot szolgáltatnia július 1-jétől?

2020. július 1-jével új időszámítás kezdődik a számlázásban és a számla-adatszolgáltatásban. Ettől az időponttól kezdődően számla-adatszolgáltatásra kötelezettek mindazok, akik áfa-alanyként belföldön nyilvántartásba vett áfa-alany részére, belföldön teljesítenek termékértékesítést, szolgáltatásnyújtást, és erről számlát, számlával egy tekintet alá eső okiratot állítanak ki.

TOVÁBB

Fontos változás az utazási költségtérítések elszámolásában

A Budapesti Közlekedési Központ (BKK) tájékoztatóban hívta fel a figyelmet arra, hogy 2020. július 1-jétől csak akkor lehet elszámolni az utazási költségtérítéshez szükséges számlákat, ha azon szerepel a munkáltató adószáma vagy a csoportazonosító száma, így akik a BKK jegyautomatáiból szoktak számlát kérni, azoknak most érdemes lehet új QR-kódot igényelniük.

TOVÁBB

Továbbra sem kell turizmusfejlesztési hozzájárulást fizetni

A Kormány a veszélyhelyzeti kormányrendeletében 2020. március 1. és 2020. június 30. között felfüggesztette a turizmusfejlesztési hozzájárulási kötelezettséget. A veszélyhelyzet megszűnését követően a felfüggesztés 2020. december 31-ig meghosszabbításra került.

TOVÁBB

Változások a foglalkoztatás bértámogatásában

A csökkentett munkaidős foglalkoztatás bértámogatásáról szóló kormányrendelet a veszélyhelyzet megszűnésével hatályon kívül helyezésre került. A bértámogatás azonban 2020. augusztus 31-ig még igényelhető, de néhány rendelkezést eltérően kell, illetve lehet alkalmazni.

TOVÁBB

Adatszolgáltatás és a számlázó programmal kiállított számla

2020. július 1. mérföldkő lesz az általános forgalmi adózásban. Ettől az időponttól jelentősen változnak a számlaadat-szolgáltatás szabályai. A határidő közeleg, de még számos kérdés merül fel mind a könyvelők, mind a vállalkozások részéről. Cikkünkben összefoglaltuk a számlázó programmal kiállított számlákra vonatkozó adatszolgáltatási kötelezettség szabályait.

TOVÁBB

Új fejlesztés a NAV-tól: számlázás okostelefonról!

Már elérhető a Nemzeti Adó- és Vámhivatal saját fejlesztésű mobilapplikációja, amivel a számlák mobiltelefonon is kiállíthatók. Az alkalmazás letöltése és használata ingyenes, automatikusan teljesíti a kötelező adatszolgáltatást. Az új fejlesztéssel kiegészült Online Számlázó a legkényelmesebb és legtakarékosabb megoldás az Online Számla rendszerbe újonnan bekapcsolódó vállalkozások számára is.

TOVÁBB

Levonható-e a járványügyi védőeszköz áfája?